2014年硅锰上半年回顾 下半年展望(图)

热点导读:期货市场交易品种再添新丁。在5月23日证监会新闻发布会上,发言人邓舸说,铁合金期货已经中国证监会批准在郑州商品交易所交易;合约具体上市时间由郑州商品交易所根据准备情况确定。

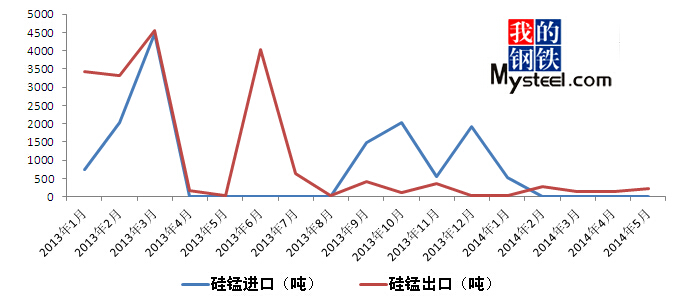

据悉,铁合金是钢铁生产的基础炉料,而铁合金行业的健康发展,对于促进钢铁产业的稳定可持续发展意义重大。邓舸说,我国铁合金产能和产量均位居世界第一,产量约占世界总产量的40%。2013年硅铁产量597万吨,表观消费量567.8万吨;锰硅产量1103万吨,表观消费量1102.6万吨。近年来,我国铁合金的价格波动幅度较大,2009年到2013年硅铁每年最大波动幅度分别为17%、42%、11%、10%和18%;锰硅每年最大波动幅度分别为32%、24%、21%、15%和6%,现货企业的套期保值需求强烈。

邓舸表示,开展铁合金期货交易能够发挥期货市场引导生产、规避风险的积极作用,有利于进一步完善钢铁产业链期货品种序列,促进铁合金行业和钢铁产业平稳健康发展。

邓舸说,郑商所需完善监管制度和风险防范措施,制定应对预案,做好舆论引导工作,确保铁合金期货的顺利推出和平稳运行。

硅锰市场回顾:

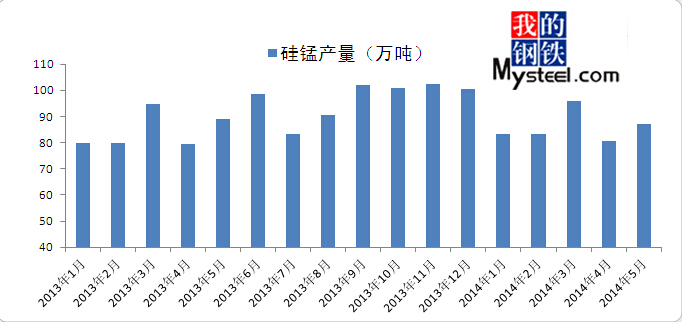

2014年1月国内硅锰合金延续2013年底弱势格局运行,钢厂1月采购价格均出现明显下调,幅度在100-150元/吨,主因市场硅锰现货充足,且钢厂并未展开冬储,供大于求格局凸显,且进入1月后,各方认为硅锰市场表现不佳,贸易商等迫于资金压力,且并不看好节后市场表现,未出现节前备货举动,所以1月国内硅锰成交热度降低,部分厂家为促进销售,不得不持续下调报价。

2月由于有春节长假存在,各方经营均不积极,春节前,河北钢铁集团下调250元/吨采价,以6850元/吨价格采购2万吨硅锰合金,不仅价格低于2013年其最低(6950元)采价100元/吨,且采购量同样减少近8000吨,此举给硅锰市场带来巨大的冲击,不仅周边钢厂以此价采购,南方部分钢厂同样以此价来询盘,而南方2月生产成本已经高于北方200元/吨左右,钢厂的大幅压价,使得当地已经不高的开工率再次降低,较多老牌企业也压缩产量,以应对降价带来的损失。

3月国内硅锰市场并未迎来需求的高峰,反而河北钢铁集团再次下调200元/吨采价,以6650元/吨价格采购硅锰合金,此举不仅给满怀期待的生产厂家泼了一盆冷水,也同样给节前存货的商家及钢厂造成冲击,成交价格的接连下跌,使得整个硅锰产业链进一步的亏损,不仅南方生产厂家继续关停,20%-30%开工率处于历史低位,港口锰矿销售冷清,锰矿库存同样超过300万吨大关,北方开工率也有所下降,内蒙古、宁夏不少生产厂家拟定清空库存后就关停,北方地区开工率也从70%降至50%左右,后期仍继续下滑,但前期累积的大量现货库存使得零售成交价格降至成本线下,南北差距将近200-300元/吨。

4月国内硅锰市场终于止跌企稳,河北钢铁集团虽4月采价仍下调50元/吨,以6600元/吨价格展开采购,但此降幅则略小于各方预期,也预示着可能市场供大于求的格局出现转机,由于连续几个月的亏损,较多北方生产企业不得不进入停产准备,宁夏地区较多原先由硅铁等品种转产而来的硅锰厂家,再次进入亏损,只能销售完库存后停工检修,随着2-3月的现货消耗,市场低价资源减少,钢厂再大幅压价采购难度增加,且南方处于枯水期高电费阶段,0.6元/千瓦时的电费成本迫使南方几大主产区开工率仅在20-30%之间徘徊,当地开工企业仍为老牌、具有长期订单的厂家,不少企业尽量压缩生产,表示生产多少亏损多少,所以南方产区产出现货仅供南方当地钢厂及华东部分钢厂使用,而北方的产量也仅供北方钢厂使用,北方开工率则比前几月下降10-20%,这也是钢厂不再大幅压价及采购难度上升的主要原因,贸易商则为钢厂四处找货,厂家明确表示4月接到询单电话较多,整体来看,4月国内硅锰合金市场处于止跌企稳,谨慎乐观的态势发展。

5月国内硅锰市场有所好转,河北钢铁集团5月采价持平,以6600元/吨价格再次展开采购,但贸易商反映采货相对困难,较多新合作厂家表示订单基本订满,无余量供应零售市场,如要下订单,价格将高于市场价50-100元/吨,但由于钢厂锁定采价在6600-6700元/吨范围,贸易商利润空间已经较少,对于50元/吨的差价已经很难让步,所以询单多、高于均价的成交仍偏少,受利润偏低影响,北方开工率缓步降低,南方5月中下旬部分主产区仍未执行丰水期电价,开工率并未恢复,导致当地现货同样偏紧,且受成本处于高位支撑,厂家报价暂未出现去年丰水期时的下调,反之随着低价资源的减少,个别产区零售成交价格出现50-100元/吨的涨幅,虽未形成规模,但也预示着硅锰合金已经脱离弱势格局,渐渐形成触底反弹之势,但由于钢材走势总体偏弱,钢厂反映资金同样难以回收,所以对于供应商的付款也略有拖延,导致贸易商及生产厂家资金紧张,对于原料采购也只能选择批次采购,综合来看,5月国内硅锰呈现止跌企稳,谨慎向好的态势发展。

6月国内硅锰合金市场维持盘整向好态势运行,河北钢铁集团上调50元/吨采价,使得市场信心有所恢复,也预示着持续5个月的弱势格局有所终止,而从原因来看,并不是因为市场需求的好转,而很大一部分原因是企业盈利差,开工不积极,随着现货的消耗,市场低价现货资源紧张而造成的此轮上涨的格局。原本进入6月后,南方电费理应有所下调,进入丰水期优惠电价,但贵州、广西等部分主产区电费优惠政策迟迟未有明朗,当地企业仍使用较高电费生产,优势全无,在市场成交价前,基本无盈利,但部分开始执行优惠电价及使用小水电厂家则有所重新开工,整体来看,南方产区开工率较之前几月略有增加,但总量可能仍不能完全满足南方及华东钢厂需求,北方则开工情况相对稳定,厂家表示订单较满,且基本无多余量供应零售市场,来自于贸易商及钢厂的询单电话较多,厂家试探提高报价,但实际成交价格却难有太好表现,6月国内硅锰合金市场仍维持盘整略向好态势运行。

下半年硅锰市场展望:上半年硅锰合金企业并不舒心,大部分仍处于亏损阶段,直至二季度后才有所盈利,但盈利仅够日常生产开销,难以把亏损弥补回来。

对于下半年,各方给出不同的看法与意见。偏保守的人士认为,从近几年市场大环境及经济走势来判断,硅锰合金仍将处于小区间运行,很难出现大的走势,一方面由于目前市场整体产能偏大,而目前在综合开工率50%都不到的前提下,供需暂维持平衡,钢厂也并未出现采购困难等情况,如一但出现如08年翻倍的涨幅,那厂家可能马上把闲置炉子都重启生产,过大的产量马上就将价格压制下来。

另一方面,从原料成本来看,进口锰矿库存将继续维持300万吨以上徘徊,矿商由于与矿山存在长期协议,不会主动减少拿货量,所以国内锰矿进口量仍将维持高位,而从国外矿山定价来看,在下半年很少会主动降价,所以进口锰矿价格仍将维持高位徘徊,对于硅锰价格将形成一定的支撑,但同样也会压缩生产厂家的利润。

最后从钢厂方面来看,钢材走势基本处于筑底行情,下半年存在一定的走好机会,但出现大行情的机会同样不会太大,钢厂采购已经形成压价的惯例,同样对于市场走势把控较为准确,厂家很难有机会获得超额的利润。

所以综合偏保守的看法是,国内硅锰下半年走势将维持震荡运行,可能走好的行情出现在3季度传统旺季,但区间价格也将在6300-7000元/吨出厂价范围内运行,如无外在因素影响,可能就复制去年走势,难以走出大型独立行情。

但今年下半年值得关注的第一点是,硅锰期货的加入,硅锰期货对于硅锰市场是一个新兴的事物,较多企业很感兴趣,但也同样顾虑重重,处于观望态势,但可以肯定的是,期货的出现对于生产企业套期保值是一个有利点,起码厂家能及时回款,不论盈亏,可以再次投入生产,以弥补损失,所以,新事物的加入对于已经处于长期疲软阶段的硅锰市场来说不乏是个机会,下半年的硅锰市场值得各方关注,可能会出现意想不到的走势。

(Mysteel.com铁合金部编辑请勿转载)

责任编辑:021-26093218查佐栋

一切资讯尽在我的钢铁-铁合金网(http://thj.mysteel.com/)